摘要:從全球農(nóng)藥產(chǎn)業(yè)鏈的視角看,跨國公司通過創(chuàng)新機(jī)制,控制農(nóng)藥產(chǎn)品的登記與銷售渠道的手段去主導(dǎo)市場(chǎng)。中國企業(yè)主要定位為國際原藥加工和代工等服務(wù),通過與跨國企業(yè)建立長(zhǎng)期合作關(guān)系,并逐漸發(fā)展形成一批規(guī)模化的企業(yè),這是中國農(nóng)藥企業(yè)發(fā)展的主流模式。這種發(fā)展模式在過往,甚至未來一段的時(shí)間將繼續(xù)維持。

隨著農(nóng)藥創(chuàng)新難度加大、新成分引入率降到歷史低點(diǎn),而全球農(nóng)藥產(chǎn)業(yè)鏈的主要盈利環(huán)節(jié)集中在制劑及農(nóng)資服務(wù),在產(chǎn)業(yè)鏈中占到6成以上,利潤(rùn)分配向“微笑曲線”右端傾斜。近3年來,中國原藥受供給側(cè)改革的影響,中小產(chǎn)能退出明顯,供應(yīng)緊平衡,整體原藥上漲,價(jià)格競(jìng)爭(zhēng)現(xiàn)象在減少,致使中國規(guī)模原藥和中間體配套的企業(yè)“享受”政策的紅利期,但是中國農(nóng)藥行業(yè)整體利潤(rùn)規(guī)模在減小,價(jià)格趨向穩(wěn)定,原藥價(jià)值感在增加。

1 全球農(nóng)藥市場(chǎng)重回增長(zhǎng)通道,行業(yè)景氣逐漸轉(zhuǎn)旺

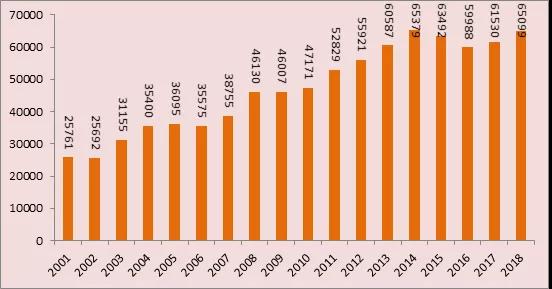

2015年由于全球主要農(nóng)產(chǎn)品價(jià)格下行,農(nóng)藥需求低迷,全球農(nóng)藥市場(chǎng)出現(xiàn)大幅下滑。自2016年開始,全球農(nóng)藥市場(chǎng)重回增長(zhǎng)通道,尤其在2018年,全球農(nóng)藥市場(chǎng)增幅較為明顯。根據(jù)Phillips McDougall最新統(tǒng)計(jì),2018年全球植物保護(hù)市場(chǎng)(按照分銷商統(tǒng)計(jì)口徑計(jì))達(dá)到575.61億美元,同比增長(zhǎng)了6%;非農(nóng)市場(chǎng)達(dá)到75.38億美元,同比增長(zhǎng)了3.1%;整體市場(chǎng)達(dá)到650.99億美元,同比增長(zhǎng)為5.6%(圖1)。剔除通脹和貨幣兌換的影響,全球農(nóng)藥市場(chǎng)實(shí)際增長(zhǎng)率為4.9%,強(qiáng)于2017年的2.5%,預(yù)計(jì)未來全球農(nóng)藥市場(chǎng)將保持約3%的增速發(fā)展。

圖1 21世紀(jì)全球農(nóng)藥市場(chǎng)規(guī)模發(fā)展變動(dòng)情況(百萬美元)

2018年全球農(nóng)藥市場(chǎng)的增長(zhǎng),主要源自兩方面的驅(qū)動(dòng)力:(1)中國供給側(cè)改革,導(dǎo)致主要基礎(chǔ)原材料和中間體的價(jià)格上漲,從而帶動(dòng)草甘膦等原藥價(jià)格上漲,原藥和相關(guān)中間體價(jià)格上漲的壓力主要來自中國企業(yè)環(huán)保投入、安全成本增加等;(2)全球農(nóng)化巨頭進(jìn)入主動(dòng)補(bǔ)庫存周期,前期全球庫存較高的區(qū)域,包括巴西、西歐消化庫存進(jìn)入尾端,市場(chǎng)需求逐漸正在釋放。

2 全球農(nóng)藥市場(chǎng)結(jié)構(gòu)狀況

按類別劃分的全球作物保護(hù)市場(chǎng),除草劑市場(chǎng)占據(jù)主導(dǎo),殺菌劑市場(chǎng)地位更加穩(wěn)固。除草劑仍然是全球主要的作物保護(hù)類別,2018年全球除草劑植保市場(chǎng)達(dá)246.08億美元,占全球市場(chǎng)的42.7%,與上年的42.9%相比,市場(chǎng)占比略有下降。殺菌劑市場(chǎng)繼續(xù)坐穩(wěn)第二的市場(chǎng)位置,2018年全球殺菌劑市場(chǎng)達(dá)到163.19億美元,占全球市場(chǎng)的28.4%,略低于上年的份額,同比銷增長(zhǎng)了4.7%。殺蟲劑市場(chǎng)增長(zhǎng)最為強(qiáng)勁,達(dá)到145.49億美元,同比增加7.6%,市場(chǎng)份額從24.9%升至25.3%以上(圖2)。

圖2 按類別劃分的作物保護(hù)市場(chǎng)(百萬美元)

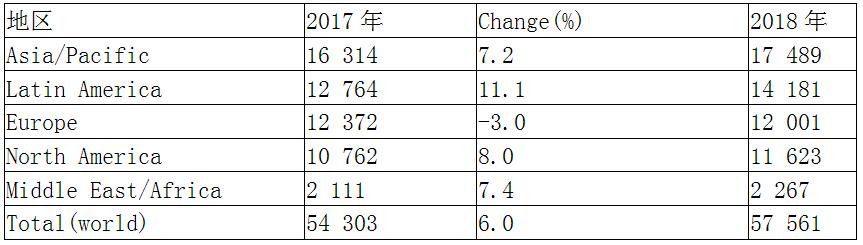

按區(qū)域劃分的全球作物保護(hù)市場(chǎng)來看,全球最大的區(qū)域作物保護(hù)市場(chǎng)是亞太地區(qū)。2018年亞太市場(chǎng)達(dá)到174.89億美元,同比增長(zhǎng)7.2%。市場(chǎng)發(fā)展主要得益于原藥價(jià)格的上漲,亞洲是份額很高的全球細(xì)分市場(chǎng)。印度市場(chǎng)增長(zhǎng)主要來自棉花方面紅鈴蟲的防治壓力,印度尼西亞市場(chǎng)由于大米和玉米實(shí)施進(jìn)口禁令,作物價(jià)格上漲,推動(dòng)農(nóng)藥需求的增長(zhǎng)。

拉丁美洲市場(chǎng)達(dá)到141.81億美元,同比增長(zhǎng)11.1%。市場(chǎng)增長(zhǎng)主要來自巴西庫存水平的降低,中國原藥推動(dòng)了產(chǎn)品采購和產(chǎn)品價(jià)格的上漲,是市場(chǎng)增長(zhǎng)重要原因。目前巴西仍然是世界上最大農(nóng)藥需求國,由于采用拜耳/孟山都的基因改良抗蟲性和耐草甘膦的INTACTA PR2 Pro大豆種植,導(dǎo)致巴西殺蟲劑對(duì)市場(chǎng)增長(zhǎng)有所抵消。

歐洲市場(chǎng)是全球唯一出現(xiàn)銷售下降的洲際市場(chǎng),2018年歐洲市場(chǎng)達(dá)到120.10億美元,同比下降3%。歐洲市場(chǎng)在東歐出現(xiàn)增長(zhǎng)和西歐下降間出現(xiàn)了分化。歐洲下降的主要國家在法國、德國和英國等,該區(qū)域由于春季和夏季炎熱干燥的天氣減少了疾病和蟲害壓力,需求下降,尤其是對(duì)殺菌劑的需求,相比之下,東歐的俄羅斯市場(chǎng)增長(zhǎng)是因?yàn)閺?qiáng)勁的小麥出口和歐盟制裁所致。

北美市場(chǎng)達(dá)到116.23億美元,同比增長(zhǎng)8%。市場(chǎng)的增長(zhǎng)一方面源自中國基礎(chǔ)原藥價(jià)格上漲所致,另一方面,北美抗除草劑技術(shù)的滲透率不斷提高,推動(dòng)了增長(zhǎng),尤其是2,4-滴、耐草甘膦、草銨膦市場(chǎng)的增長(zhǎng)。

中東和非洲市場(chǎng)達(dá)到22.67億美元,同比增長(zhǎng)7.4%。增長(zhǎng)主要來自中東市場(chǎng),如土耳其和伊朗。由于厄爾尼諾天氣事件,提高了作物產(chǎn)量預(yù)期,增加了對(duì)農(nóng)用化學(xué)品的需求,對(duì)農(nóng)作物保護(hù)產(chǎn)品的較大需求主要來自水果和蔬菜方面的業(yè)務(wù)。

表1 按地區(qū)分列的作物保護(hù)產(chǎn)品銷售額(百萬美元)

3 全球農(nóng)藥市場(chǎng)發(fā)展主要特點(diǎn)

3.1 產(chǎn)業(yè)鏈利潤(rùn)分配向“微笑曲線”右端傾斜

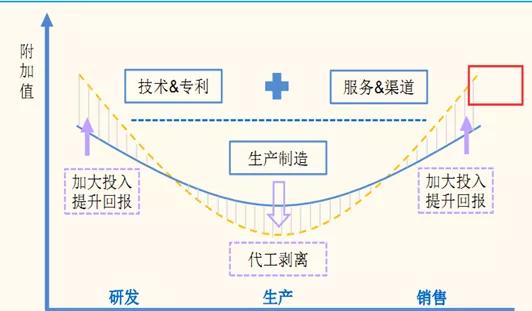

農(nóng)藥產(chǎn)業(yè)鏈“微笑曲線”結(jié)構(gòu)明顯,產(chǎn)業(yè)鏈盈利集中在兩側(cè)。農(nóng)藥產(chǎn)品既有相對(duì)穩(wěn)定的消費(fèi)市場(chǎng),又兼具較高的技術(shù)要求,產(chǎn)品本身專業(yè)化程度較高,無論是在產(chǎn)品研發(fā)、生產(chǎn)以及應(yīng)用服務(wù)領(lǐng)域都具較高的發(fā)展壁壘。然而在產(chǎn)業(yè)鏈內(nèi)部,農(nóng)藥生產(chǎn)各個(gè)環(huán)節(jié)的“微笑曲線”特征明顯,國際農(nóng)化龍頭企業(yè)憑借多年的發(fā)展積淀,在研發(fā)、銷售環(huán)節(jié)優(yōu)勢(shì)極為突出,資金的投入回報(bào)也明顯較高。

當(dāng)下全球新創(chuàng)制效率降低,尤其是除草劑,企業(yè)為保證領(lǐng)先的產(chǎn)品優(yōu)勢(shì),不得不加大前段產(chǎn)品研發(fā)的資金投入。近10年來,全球農(nóng)化巨頭企業(yè)在產(chǎn)品研發(fā)的投入占比都不同程度上呈現(xiàn)上升趨勢(shì),疊加產(chǎn)品發(fā)展周期延長(zhǎng),單位資本投入的價(jià)值回報(bào)有下行趨勢(shì),企業(yè)的資本回報(bào)存在減少的壓力。目前,全球農(nóng)藥產(chǎn)業(yè)鏈的主要盈利環(huán)節(jié)集中在制劑及農(nóng)資服務(wù),在產(chǎn)業(yè)鏈中占到6成以上,利潤(rùn)分配向“微笑曲線”的右端傾斜(圖3)。

圖3 農(nóng)藥產(chǎn)業(yè)鏈利潤(rùn)分配的“微笑曲線”

3.2 農(nóng)藥創(chuàng)新難度提升,農(nóng)藥產(chǎn)品生命周期延長(zhǎng)

農(nóng)藥產(chǎn)品的創(chuàng)新難度提升,新產(chǎn)品研發(fā)周期延長(zhǎng)。經(jīng)過了幾十年的發(fā)展,農(nóng)藥經(jīng)過大類產(chǎn)品的快速擴(kuò)充期,產(chǎn)品種類逐步齊全,經(jīng)過持續(xù)的產(chǎn)品研發(fā),大類農(nóng)藥也經(jīng)歷了幾代產(chǎn)品的升級(jí)、替換,市場(chǎng)應(yīng)用范圍大幅擴(kuò)展,效果也有明顯提升;然而隨著基礎(chǔ)問題的逐步解決,新的應(yīng)用要求不斷提升,比如應(yīng)對(duì)抗性、安全綠色、提高產(chǎn)品利用率、生物多樣性下降,在目前的訴求下,全球農(nóng)藥新成分發(fā)現(xiàn)難度大幅增加,使得農(nóng)藥研發(fā)效率緩慢下行,需要更多的時(shí)間進(jìn)行新品研發(fā),產(chǎn)品整體的生命周期有所延長(zhǎng)(圖4)。

圖4 農(nóng)藥產(chǎn)品生命周期呈現(xiàn)延長(zhǎng)

3.3 全球農(nóng)化經(jīng)營模式進(jìn)入多元化時(shí)代

從經(jīng)營模式來看,農(nóng)化巨頭經(jīng)歷了農(nóng)藥創(chuàng)制模式,到生物育種模式,再到當(dāng)下的數(shù)字農(nóng)業(yè)模式。目前主流模式是植保+種業(yè),數(shù)字農(nóng)業(yè)模式是新的驅(qū)動(dòng)力。可以說,數(shù)字農(nóng)業(yè)是集生命科學(xué)、數(shù)據(jù)科學(xué)、化工科學(xué)等多學(xué)科進(jìn)行集成到現(xiàn)代化農(nóng)業(yè)中,數(shù)字農(nóng)業(yè)模式推動(dòng)大數(shù)據(jù)、云計(jì)算、物聯(lián)網(wǎng)、移動(dòng)互聯(lián)、遙感融合和應(yīng)用,尤其在大田種植、設(shè)施園藝、畜禽養(yǎng)殖、水產(chǎn)養(yǎng)殖等領(lǐng)域開展精準(zhǔn)作業(yè)、精準(zhǔn)控制建設(shè),探索數(shù)字農(nóng)業(yè)技術(shù)集成應(yīng)用解決方案和產(chǎn)業(yè)化模式。目前較為成熟的方向?yàn)榫C合解決方案,無人機(jī)飛防等,加快推進(jìn)農(nóng)業(yè)生產(chǎn)智能化、經(jīng)營信息化、管理數(shù)據(jù)化、服務(wù)在線化,全面提高全球農(nóng)業(yè)信息化水平,最終提高農(nóng)業(yè)的生產(chǎn)力,提高農(nóng)業(yè)的綜合效益。

3.4 農(nóng)化企業(yè)產(chǎn)業(yè)鏈布局調(diào)整,提升整體業(yè)務(wù)的盈利能力

在面對(duì)產(chǎn)品周期以及投入加大的情形下,農(nóng)化巨頭回報(bào)壓力在不斷增加。原本不變的農(nóng)藥生產(chǎn)結(jié)構(gòu),必將帶來產(chǎn)品回報(bào)率的下滑,因而國際農(nóng)化企業(yè)逐步進(jìn)行產(chǎn)業(yè)鏈的結(jié)構(gòu)調(diào)整。一方面,在具有戰(zhàn)略意義的研發(fā)和銷售環(huán)節(jié)加大投入,通過加大創(chuàng)新力度、渠道下沉、注重服務(wù)等方式協(xié)同,在產(chǎn)業(yè)鏈兩端建立更強(qiáng)的競(jìng)爭(zhēng)優(yōu)勢(shì),加大盈利回報(bào)空間;另一方面,企業(yè)通過外包代工等方式削減產(chǎn)品生產(chǎn)制造環(huán)節(jié),通過將產(chǎn)品拆分委托生產(chǎn),減少低盈利水平業(yè)務(wù)占比,通過外包給具有區(qū)域優(yōu)勢(shì)的企業(yè)生產(chǎn),獲取生產(chǎn)環(huán)節(jié)成本差異帶來的盈利空間,在減少低回報(bào)支出的同時(shí)獲得額外收益。

隨著農(nóng)藥產(chǎn)業(yè)鏈格局的持續(xù)變化,國際農(nóng)化巨頭將加大產(chǎn)業(yè)鏈兩端的研發(fā)和銷售投入力度,對(duì)其本成本偏高,競(jìng)爭(zhēng)優(yōu)勢(shì)逐步下滑的中間加工環(huán)節(jié)將加大外包代工力度,中間體行業(yè)的市場(chǎng)空間仍在逐步提升。

3.5 農(nóng)藥新產(chǎn)品的引入率處于低水平

21世紀(jì)以來,雖然全球農(nóng)藥新產(chǎn)品上市難度加大,研發(fā)成本逐年上升,但植保方案解決研究部門,從未停止過創(chuàng)新的步伐。2001—2017年,轉(zhuǎn)基因種子方面研發(fā)費(fèi)用增長(zhǎng)明顯快于農(nóng)藥的研發(fā)。

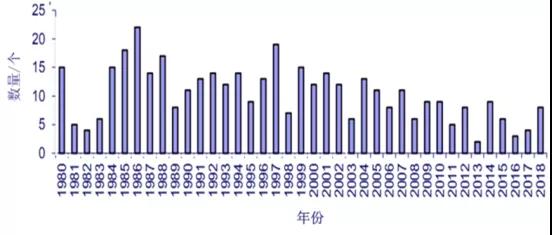

1980—2018年,全球已引入407種新的有效作物保護(hù)化學(xué)品,期間引入產(chǎn)品每年市場(chǎng)平均為10.43種(圖5)。

圖5 1980—2018年全球植保化學(xué)品新活性成分引入數(shù)量(個(gè))

隨著新產(chǎn)品研發(fā)投入的變化,1990—2017年,不同類別農(nóng)藥新有效成分上市數(shù)量逐漸降低。其中,在1990—1999年的10年間,大約存在130個(gè)新有效成分上市,平均每年有13個(gè)新有效成分上市;2000—2009年,約有100個(gè)新有效成分上市,平均每年約為10個(gè)新有效成分上市;在2010—2019年的10年間,約有51個(gè)新有效成分上市,平均每年有5個(gè)新有效成分上市,尤其除草劑新有效成分上市,平均每年不到1個(gè)。從20世紀(jì)80年代后期的激增,延續(xù)到20世紀(jì)的中期,期間年引入率較穩(wěn)定,隨著行業(yè)后期整合加大,轉(zhuǎn)基因種子研發(fā)增加,對(duì)新化學(xué)作物保護(hù)產(chǎn)品的開發(fā)投資產(chǎn)生了不利影響。目前,48種活性成分仍處于發(fā)展的后期階段,如果所有這些產(chǎn)品在未來5年內(nèi)成功上市,那么產(chǎn)品的引入率將是9.6個(gè),低于自1980年以來10.4個(gè)的歷史速度。

目前,全球正在開發(fā)的產(chǎn)品中,除草劑為14種,殺蟲劑是15種,殺菌劑為18種,除草劑在R&D投入中占比為29.2%,低于1980年以來除草劑投入占比的39.3%。除草劑研發(fā)費(fèi)用的減少,導(dǎo)致除草劑活性成分推出的數(shù)量在減少,減少的主要原因是抗除草劑轉(zhuǎn)基因作物推廣和應(yīng)用,如轉(zhuǎn)基因大豆、玉米、棉花和油菜等作物的推廣和商業(yè)化種植,所以除草劑部門對(duì)新的除草劑研發(fā)的吸引力降低,尤其是非選擇性除草劑。

3.6 原藥和中間體的外包是全球產(chǎn)業(yè)轉(zhuǎn)移的重要形式

近年來,隨著新藥的研發(fā)成本升高、新增專利藥數(shù)量減少和仿制藥競(jìng)爭(zhēng)的日趨激烈,產(chǎn)業(yè)鏈的重新分工和外包生產(chǎn)成為大勢(shì)所趨。按照外包服務(wù)的形式,定制業(yè)務(wù)模式一般可以分為Contract Research Organization(簡(jiǎn)稱CRO,意為合同研發(fā)外包)和Contract Manufacture Organization(簡(jiǎn)稱CMO,意為合同生產(chǎn)外包)。而出于對(duì)成本控制和效率提升要求,簡(jiǎn)單的生產(chǎn)外包服務(wù)已經(jīng)無法滿足企業(yè)需求,Contract Development Manufacture Organization模式(CDMO,意為生產(chǎn)研發(fā)外包)應(yīng)運(yùn)而生,CDMO需要定制生產(chǎn)企業(yè)參與到客戶研發(fā)過程中,為客戶提供工藝改進(jìn)或優(yōu)化,實(shí)現(xiàn)優(yōu)質(zhì)規(guī)模化生產(chǎn),降低生產(chǎn)升本,相較CMO模式擁有更高的利潤(rùn)率。CMO/CDMO模式近年來受益于產(chǎn)業(yè)轉(zhuǎn)移大趨勢(shì),行業(yè)進(jìn)入了快速發(fā)展期,典型的CMO/CDMO企業(yè)包括聯(lián)化科技、雅本化學(xué)、穎泰生物等。

目前,全球CMO市場(chǎng)仍以歐美為主導(dǎo),國內(nèi)企業(yè)承接外包生產(chǎn)空間巨大。目前全球主要的農(nóng)化巨頭都不同程度地面臨投資回報(bào)下滑的壓力,不得不進(jìn)行產(chǎn)業(yè)鏈結(jié)構(gòu)調(diào)整。多年來,下游農(nóng)藥客戶主要依靠自己進(jìn)行產(chǎn)品生產(chǎn),在全球CMO市場(chǎng)中,歐美占比高達(dá)7成左右,然而隨著發(fā)達(dá)國家的人工成本、環(huán)保成本不斷提升,其中間生產(chǎn)環(huán)節(jié)的盈利水平逐步下滑,歐美的農(nóng)化巨頭向中國、印度等地進(jìn)行外包生產(chǎn)的行為正在逐步加強(qiáng),2011—2017年,中國在全球CMO的市場(chǎng)份額占比已經(jīng)由6%迅速上升至8%。

隨著下游7大農(nóng)藥領(lǐng)域的巨頭不斷整合,產(chǎn)品的原有供應(yīng)商的市場(chǎng)亦將呈現(xiàn)逐步集中態(tài)勢(shì)。目前來看,東南亞甚至中國的中間體行業(yè)較為分散,多數(shù)企業(yè)規(guī)模相對(duì)較小,在承接更高訂單的生產(chǎn)能力不足,同時(shí)受制于研發(fā)投入不足,企業(yè)跟隨下游客戶的技術(shù)配套研發(fā)能力較弱,難以切入長(zhǎng)期大量的產(chǎn)品供應(yīng)鏈條之中,隨著下游客戶的并購整合,長(zhǎng)期合作的供應(yīng)商數(shù)量較之前將有所減少,帶動(dòng)中間體龍頭企業(yè)獲得更多巨頭客戶訂單,市場(chǎng)份額不斷提升。預(yù)期未來,隨著農(nóng)藥產(chǎn)業(yè)鏈價(jià)值重構(gòu),國內(nèi)中間體企業(yè)的發(fā)展空間將獲得進(jìn)一步的提升。

3.7 過專利期產(chǎn)品是市場(chǎng)的主導(dǎo)

21世紀(jì)初,專利農(nóng)藥、專利過期農(nóng)藥和無專利農(nóng)藥,基本不分伯仲(圖6)。隨著專利農(nóng)藥的逐步到期甚至過期增加,而發(fā)現(xiàn)新成分難度加大,供給數(shù)量在減少,導(dǎo)致全球過專利期產(chǎn)品占主導(dǎo)。專利到期或過期,原有的農(nóng)藥生產(chǎn)環(huán)節(jié)必須產(chǎn)生轉(zhuǎn)變,針對(duì)系列產(chǎn)品成熟過專利產(chǎn)品以及專利即將過期產(chǎn)品,承接的企業(yè)通過技術(shù)創(chuàng)新、工藝優(yōu)化,為客戶提供具有市場(chǎng)競(jìng)爭(zhēng)力的專業(yè)化、系統(tǒng)化解決方案,從而降低成本,使客戶獲得價(jià)格優(yōu)勢(shì),延長(zhǎng)產(chǎn)品生命周期。

圖6 全球非專利農(nóng)藥占主導(dǎo)

近幾年有多個(gè)農(nóng)藥專利即將到期,為應(yīng)對(duì)專利到期后,仿制藥企業(yè)對(duì)市場(chǎng)的沖擊,專利所屬公司往往希望將生產(chǎn)外包給定制化生產(chǎn)企業(yè),以降低生產(chǎn)成本,這也為定制化企業(yè)帶來了發(fā)展機(jī)遇。由于國際農(nóng)藥巨頭具有極強(qiáng)的下游銷售布局,農(nóng)藥專利到期仍能把握主要的銷售市場(chǎng);同時(shí)由于專利到期,原有的專利藥的價(jià)格將緩慢下行,帶來產(chǎn)品的市場(chǎng)應(yīng)用的快速擴(kuò)展,進(jìn)入一個(gè)快速的產(chǎn)品放量過程,一般市場(chǎng)進(jìn)入快速放量期,逐漸走向成熟期。中間體企業(yè)同下游客戶之間聯(lián)系緊密,在專利期后,仍將持續(xù)承接產(chǎn)品的代工生產(chǎn),而隨著下游需求的快速提升,代工環(huán)節(jié)反而收益于市場(chǎng)需求數(shù)量的提升,帶動(dòng)更大的發(fā)展空間。根據(jù)相關(guān)報(bào)道,2018—2022年,共有30個(gè)農(nóng)藥的化合物專利到期,預(yù)期將大幅提升原專利農(nóng)藥的銷售數(shù)量,帶動(dòng)相應(yīng)農(nóng)藥的生產(chǎn)需求,中間體行業(yè)持續(xù)發(fā)展。

4 結(jié)語

過去的2~3年,為了應(yīng)對(duì)農(nóng)作物價(jià)格疲軟和行業(yè)利潤(rùn)率低迷,全球農(nóng)化品進(jìn)行了深度整合,行業(yè)進(jìn)行了一次大規(guī)模并購重組,由過去的農(nóng)化六大公司經(jīng)過整合剩下4家,即拜耳、Corteva、巴斯夫和先正達(dá)。另外,貿(mào)易不確定性和匯率帶來的波動(dòng),使得全球農(nóng)化市場(chǎng)波動(dòng)可謂是史無前例,各方面挑戰(zhàn)紛至沓來。目前農(nóng)作物期貨價(jià)格走勢(shì)正不斷改善并持續(xù)到2019年,而大多數(shù)主要商品的全球庫存水平仍然處于歷史高位。

盡管目前全球農(nóng)化市場(chǎng)呈現(xiàn)企穩(wěn),但是市場(chǎng)面臨的壓力是多重的,供應(yīng)上出現(xiàn)重置,中國在執(zhí)行環(huán)境法規(guī)方面未來更加嚴(yán)格,監(jiān)管環(huán)境不利于引入新的化學(xué)物質(zhì)的引用;種植者仍繼續(xù)努力應(yīng)對(duì)病、蟲、雜草抗性日益增強(qiáng),農(nóng)藥監(jiān)管壓力也使得新藥使用量保持在最低水平,同時(shí)也為新的生物技術(shù)打開了大門。但從長(zhǎng)期來看,隨著人口增長(zhǎng)和對(duì)農(nóng)產(chǎn)品需求繼續(xù)擴(kuò)大,農(nóng)化市場(chǎng)前景仍為積極樂觀。